2025年11月14日

配天机器人2025年11月14日

TE2025年11月14日

西门子2025年11月14日

新时达2025年11月14日

蔡司工业

2025年11月13日

埃尔森

2025年11月10日

BBS

2025年11月07日

劳易测

2025年11月06日

和利时

2025年11月14日

威图

2025年11月14日

TE

2025年11月14日

KUKA

2025年11月14日

先导智能

2025年11月14日

TDK

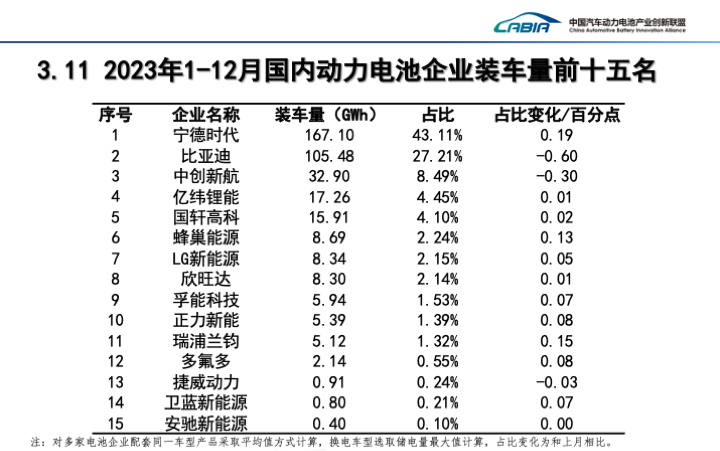

宁德时代连续7年装机量蝉联全球第一。

2月7日,韩国新能源和电池咨询机构SNE Research 发布的全球电池装机量显示,宁德时代连续7年稳坐头把交椅。

7年来,龙头老大未变,退出的是那些曾经在磷酸铁锂电池领域呼风唤雨的头部玩家。

它们在上一轮动力电池补贴政策调整后,陷入困境,有的至今未能起势。

中国动力电池从补贴占领市场的政策扶植期进入市场竞争时段后,变化的是政策环境,不变的是洗牌。

不变的宁德时代

2023年,全球动力电池装机量达705.5GWh,同比增38.6%。

宁德时代以259.7GWh位列全球第一,同比增了40.8%。在激烈的竞争中,宁德时代在全球的市场份额不退反进,从2022年的36.2%向前推进了0.6个百分点至2023年的36.8%,是全球TOP 10中唯一一个市场份额超过30%的电池企业。

在韩国的LG新能源和国内中创新航为代表的第二梯队的迎头赶上角逐中,宁德时代还能稳坐头把交椅,与它的客户是最畅销的车企车型有关,比如特斯拉Model 3、ModelY, BMW iX,奔驰EQS,埃安Y,极氪001等。

在近日发布的2023中国智能电动汽车新豪华J.L.Power Top 10榜单上,“SUV+MPV TOP 10”和“轿车+跑车TOP 10”两大榜单共计20款车型中,有14款车型搭载了宁德时代的电池,占比达7成。这些车型被定义为新能源时期的新豪华代表,官方指导价超过30万元。

2023年,宁德时代在高端新能源车市场占有率已超60%,供应超170万辆高端车型。

比亚迪以111.4GWh的装机量紧随其后,占全球市场分额的15.8%。

2023年一季度,比亚迪以21.5GWh的装机量,超过了一直以来仅次于宁德时代的LG新能源,以2.2GWh的优势取而代之。

比亚迪是自产自销的代表。2023年,比亚迪销售了302.44万辆汽车,同比增长62.3%,完成了300万辆的年销量目标,是完成销量目标的三家中国新能源车企之一,也是全球新能源车企销冠。(详见《仅3家达标》)

302.44万辆的销售业绩摆在这,装机量跟着水涨船高,增幅达57.9%,与销量增幅相仿。

比亚迪的国内装机量为105.48GWh,海外装机量为5.92GWh。虽然海外装机量占比仅为5.3%,但增速飞速,主要靠比亚迪元PLUS(海外名称为ATTO 3)和海豚(海外名称为DOLPHIN)出口拉动。

2023年,比亚迪出口了242765辆汽车,同比增长334.2%。在日本市场,比亚迪今年1月大约出口了230多辆纯电汽车,同比增长6倍,占日本进口纯电汽车的20%,位列进口第二。

韩系三强LG新能源、SK On、三星SDI基本上延续稳定了腰部的地位,以95.8GWh、34.4GWh、32.6GWh的装机量,排在第三、五、七位,增幅分别为33.8%、14.4%、36.1%,属于平稳增长。

LG新能源的部分客户与宁德时代重合。Tesla Model 3、Model Y也是LG新能源的大客户,大众ID.系列、在欧美颇受欢迎的福特野马Mach-E,都为LG新能源贡献了市场份额。

一个不确定的因素是,欧美电动车的需求有放缓迹象。它的大客户特斯拉、福特、通用亦开始扩大使用成本较低的磷酸铁锂(LFP)电池的比重,这让重点发力美国市场、以三元电池为主要产品的LG新能源不得不作出调整:加速高压中镍NCM(正极材料为镍钴锰)三元电池和磷酸铁锂电池的研发转型,同时大规模放量直径为46厘米的大圆柱电池。

此外,LG新能源和通用汽车在美国俄亥俄州建立的Ultium Cells电池合资工厂于2022年8月开始投产,为悍马EV、雪佛兰Blazer EV和凯迪拉克锐歌生产电池组。2023年3月该电池厂发生爆炸,被联邦调查员发现有17项不符合联邦安全标准及员工健康的违规行为,处以罚款27万美元。

随着安全生产事件得到解决,LG新能源的装机量将随着雪佛兰Blazer EV的放量获得增长。

老牌电池企业日本松下是TOP10上唯一一家日企,以44.9GWh的装机量位居第四,同比增26%,市场份额为6.4%,与2022年的7%相比被压缩了0.6个百分点。

特斯拉是松下最重要的客户,二者的合作时间最长,松下是特斯拉初创时期找不到电池供应商时的救命稻草。松下主要是Model Y北美市场的电池供应商,目前正在研发生产高端2170 和4680电芯,供给特斯拉。

近两年,日韩电池企业的市场份额一直被中国企业挤压,韩系三强的总体市场份额为23.1%,被压缩了1.6个百分点;与2021年的30.2%相比,已经被压缩了7.1个百分点。7.1个百分点,差不多是排在8、9、10三家中国企业的市场份额加上中创新航2023年增加的市场份额之和。

在TOP10榜上的中企,除了宁德时代和比亚迪,排在第6位、第9位的中创新航和亿纬锂能分别从2022年的3.6%、1.4%,上升到2023年的4.7%和2.3%;排在第8位的国轩高科和第10位的欣旺达,市场份额则有所萎缩,分别从2022年的2.7%、1.8%,下降了0.3个百分点至2.4%和1.5%。

2022年装机量增幅最猛的黑马欣旺达,从253.2%的增幅归于平静安稳,2023年增幅降为15.4%。同样2022年增幅上三位数的中创新航和国轩高科,增幅从前一年的151.6%、112.2%回落至80.9%、23.1%。

铁打的榜单流水的老十。2022年位于榜单第10位、增幅达215.1%的孚能科技,2023年跌出TOP10,被亿纬锂能取而代之。

亿纬锂能是2023年的黑马,在榜单上其他9家电池企业增幅回落至两位数时,亿纬锂能异军突起,以129.8%的增幅位居第9位。

2023年,亿纬锂能布局已久的大圆柱形电池终于实现量产。截至2023年11 月初,其大圆柱磷酸铁锂电池已取得的未来5 年客户意向性需求合计约88GWh,三元大圆柱电池已取得未来5 年客户意向性需求合计约486GWh。

据民生证券2月6日报告分析,亿纬锂能2023年有效产能约为80GWh,2024年有望实现70%产能利用率,有效产能可达100GWh。

退出的头部玩家

宁德时代在2017年超越霸榜10年的松下,成为全球装机量霸主。

彼时,它的销量只有12GWh,占据国内27%的份额,比亚迪以7.2GWh的销量位居其后。

6年过去,榜单上已有三家企业出局。

沃特玛2017年在国内排名(装机量以及销量)第三,其董事长李瑶曾任比亚迪锂电池有限公司品质部高管,2002年4月自立门户成立沃特玛,专注生产磷酸铁锂电池。

此时,新能源汽车的补贴政策发生变化,加大了对高能量密度动力电池的支持力度,补贴金额直接与动力电池能量密度挂钩。三元电池势起,能量密度较低的磷酸铁锂市场需求急速萎缩。

补贴发放时间的调整,成了压垮沃特玛的最后一根稻草。非个人购买新能源汽车需要运营3万公里(后改为2万公里)才能拿到补贴,回款周期变长导致资金链断裂,公司运营陷入困境,债务和官司缠身。

陕西一家名为坚瑞沃能的消防设备和消防项目企业2016年7月斥资52亿元收购了沃特玛,转而进入动力电池企业,可惜赶上了磷酸铁锂电池“倒霉”的三年。

2018年,沃特玛的装机量从第三名跌落至44名。2019年已经更名为坚瑞沃能的沃特玛陷入破产清算的境地。

2019年,低调的“锂电女王”高保清入主坚瑞沃能对其进行破产重整,2020年更名为“保力新能源科技股份有限公司”,证券名称也从坚瑞沃能改为保力新。

被称作“创业板重组第一股”的保力新,接盘沃特玛之后,并没有取得逆转的命运,2020-2023年连续四年亏损,因2020-2022年业绩亏损8.27亿元,高保清持股95%的常德新中喆企业管理中心(有限合伙)、同时也是保力新的大股东(占股13.56%),于2月7日被深交所公开谴责处分,称其未能及时履行当时重整坚瑞沃能时候的对赌协议。根据当时的对赌协议,如果2020-2022年保力新扣非净利润未能达到3亿元,控股股东需要在2022年业绩披露后3个月内以现金方式向公司补足。

保力新在2023年12月29日发布公告称,公司已累计已补偿现金7200万元,尚有7.55亿元未补偿,未按照已公开披露的协议约定及时履行业绩补偿义务。

深交所对保力新的公开谴责处分将记入上市公司诚信档案。

根据1月30日晚间披露的业绩预告,保力新预计2023年亏损1.48亿元-1.97亿元,上年同期亏损1.87亿元。

2月8日春节前最后一个交易日,保力新收盘价为1.14元/股。2月6日,亦由于受到大盘拖累,保力新股价跌至1.02元/股,逼近面值退市的1元/股价格红线。

排名第9的比克电池成立于2005年8月,2019年被众泰汽车拖欠6.21亿元货款,被华泰汽车拖欠3亿元应收账款,现金流遭遇压力,拖欠了容百科技、当升科技、杭可科技和新宙邦四家材料供应商的应收账款,深陷被欠款与欠款的还款漩涡中,导致开工率不足。

2017年全球装机量排名第8的北京国能电池科技股份有限公司,也是磷酸铁锂电池起家,成立于2011年11月。

2018年,其装机量还在国内排第8位,2019年7月便发生工厂停产、员工自杀式讨薪的风波,然后像一颗投入湖中的石子,没了声响。2022年12月29日,工信部发布37号文,撤销了包括国能电池在内的一批动力电池白名单资格。

一个有意思的交集是,国能电池的一位投资人是吴丛笑,是国能电池董事长兼总经理郭伟的妻子。在2017年国能电池独家冠名的“锂电风云二十年行业贡献颁奖盛典”上,获奖人吴丛笑的颁奖词上称其“1997年从美国回国创业,奠定了中国锂离子电池产业化的开端;她曾是比亚迪、比克的创始人之一”。

沃特玛、国能电池在新能源汽车发展初期以补贴换市场的粗放的跑马圈地过程中,由于补贴政策的变化,资金链和生产遭到巨大挑战,归于沉寂,比克电池在追债还款的压力下,调整了过来,虽然没在国内TOP10,大圆柱电池和3C消费类电池仍然具有竞争力。

如今,磷酸铁锂电池凭借着性价比优势,在2019年补贴逐渐退坡之后卷土重来,和三元电池从补贴时代的三七开,颠倒了过来,2023年占国内总装车量的比重为67.3%,三元电池为32.6%。

2022年,国内新能源汽车市场实现装车配套的动力电池企业有57家,2023年这个数字变为52家,减少了5家。

根据中国汽车动力电池产业创新联盟数据,2023年动力电池销量为616.3GWh,装机量为387.7GWh。

今年,动力电池价格继续下降,进入0.3元/瓦时时代。

洗牌还将继续。